Dans ce contexte de forte incertitude, les acteurs du secteur ont adopté une approche défensive, limitant leurs investissements. Les volumes de transactions ont donc été relativement faibles en sur l’année totalisant 82,6 Mds€ contre 178,6 Mds€ un an plus tôt (-54% en n/n) au sein des 10 plus grands marchés immobiliers de la Zone Euro. Malgré quelques signaux positifs en ce début d’année, la reprise des transactions ne devrait pas intervenir avant le début du second semestre 2024.

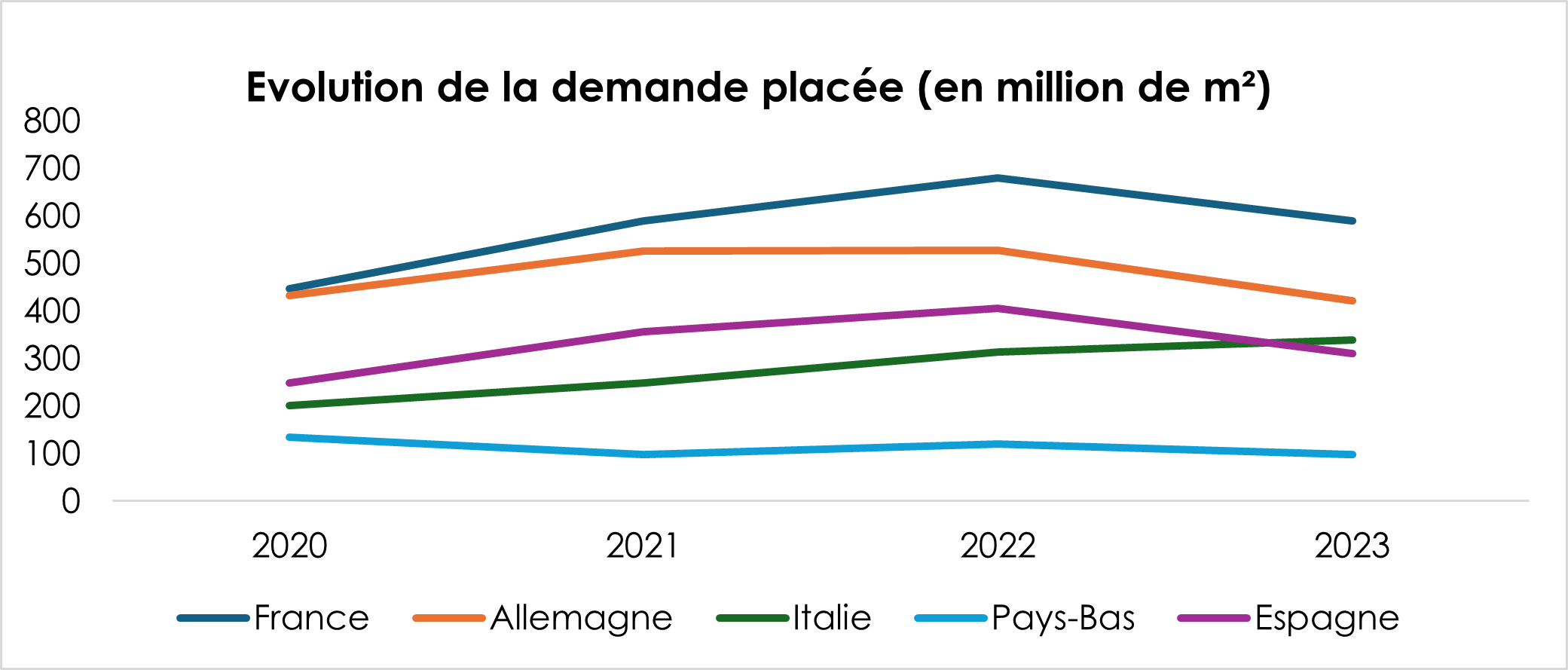

Concernant la répartition par secteur géographique, les investissements ont chuté dans l’ensemble des pays de la Zone Euro, ainsi les deux destinations privilégiées des investisseurs l’Allemagne (18% du marché global) et la France (10% du marché global) enregistrent respectivement -56% et -55% de baisse entre 2023 et 2022. L’Espagne s’en sort un peu mieux avec 11,4 Mds€ de transactions et une baisse de -35% alors que la Belgique est le pays qui accuse la plus forte contraction sur un an avec -71% (2,4 Mds€).

Du côté de la répartition par classes d’actifs, les signaux observés depuis 2022 sont confirmés, si la baisse est généralisée hormis pour l’hôtellerie, le bureau accuse la plus forte baisse à l’échelle de la Zone Euro (-69% en n/n) et ne représente désormais que 22% de l’allocation totale immobilière. A contrario, le commerce et la logistique ont continué de bénéficier de l’attrait des investisseurs passant d’une part de 14% à 18% pour le premier et de 17% à 20% pour le second. Enfin, la première place revient à l’hôtellerie (7% en 2022 contre 13% en 2023) qui continue de gagner des parts de marché depuis la période postpandémie, grâce notamment à la reprise des flux touristiques.